〈調査要項〉

調査時点 2019年12月1~10日

調査対象 2,356社

回答企業 868社(回答率32.7%)(建設145社、製造業284社、流通・商業261社、サービス業172社)

平均従業員数 (1)41.5人(役員含む・正規従業員)(2)33.8人(臨時・パート・アルバイト)

※業況判断DI(デフュージョン・インデックス)は、好転企業が悪化企業を上回っている割合(%)をさす。DIが100に近いほど、好転企業の割合が高いことを意味し、DIが-100に近いほど、悪化企業の割合が高いことを意味している。

好転・悪化が同数の場合は、DIは0となる。ほかの指標のDIも同じ考えで作成されている。各水準DI以外、本文中特に断りがないものは前年同期比。

日本経済の落ち込み本格化?

日銀の12月短観(全国企業短期経済観測調査)は、「大企業・製造業」で0(ゼロ)、「中小企業・製造業」も△9といずれも5ポイント悪化しました。米中貿易戦争で外需の低迷が続き、4期連続で悪化し、6年9カ月ぶりの低水準となりました。製造業以外でも、増税後の10月小売販売額は7.1%減と2014年の増税直後(4.3%)以上に落ち込んでいます。

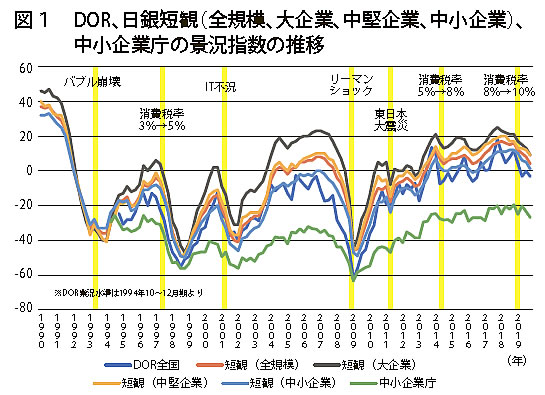

DORでも業況判断DI(「好転」-「悪化」割合)は前期から△3→△13と大幅悪化、足元の業況を示す業況水準DI(「良い」-「悪い」割合)も0→△3と悪化しました。次期も横ばい、悪化見通しで消費税率引き上げ以降、国内景気は一段と不透明になっています。(図1)

業種・地域・規模問わず悪化

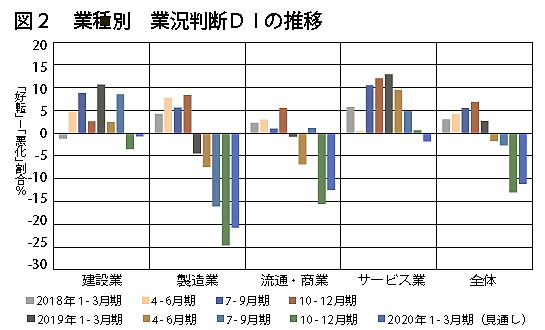

業況判断DIを業種別でみると、建設業(9→△4)、製造業(△16→△25)、流通・商業(1→△16)、サービス業(5→1)と全業種で悪化、製造業と流通・商業の落ち込みが大きくなっています。今期は、全ての業種、地域、企業規模において悪化した上、サービス業と中国・四国を除いてマイナス圏に落ち込みました。(図2)

売上高DI、経常利益DIも悪化、次期は持ち直しを見込むが

売上高DI(「増加」-「悪化」割合)は△1→△10、経常利益DI(「増加」-「悪化」割合)は△4→△11といずれも大幅悪化となりました。次期はいずれも改善を見込んでいますが、価格動向を示す仕入単価DI、売上・客単価DI(「上昇」-「下降」割合)は前期並みの水準、生産性を示す1人当たり売上高DI、1人当たり付加価値DI(「増加」-「減少」割合)は悪化し、3期連続でマイナス圏となるなど、厳しい状況が続くことが予想されます。

資金繰りの余裕感がわずかに失われる

資金繰りDI(「余裕」-「窮屈」割合)は12→8と余裕感はわずかに失われました。製造業の余裕感の喪失はほぼ4年ぶり。借入金利や借入難度など金融環境は前期並みの水準が続いていますが、やや長いスパンでみると資金調達環境は有利さが失われつつあります。昨年12月の「金融検査マニュアル」廃止による影響にはまだ不透明な部分もありますが、しばらくは金融環境の変化に細心の注意を払う必要があります。

雇用面ではプラス圏ながら減少傾向に

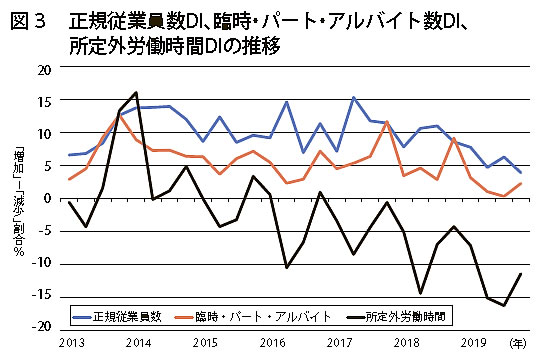

今期の正規従業員数DI(「増加」-「減少」割合)は6→4、臨時・パート・アルバイト数DI(「増加」-「減少」割合)は0→2、所定外労働時間DI(「増加」-「減少」割合)は△16→△11となりました。今期は非正規従業員確保と所定外労働で人材不足を補っていることが推察されますが、長期的にみるといずれの指標も減少傾向となっています。(図3)

依然人材不足感の強い建設業とサービス業

ここ数年強烈な人材不足感が続いています。とりわけ、建設業とサービス業においては、2017年後半から△60前後で不足感が高止まりしています。製造業と流通・商業は若干不足感が緩和される傾向がみられます。

設備投資実施割合が4割に

設備投資実施割合は今期41%と、DOR調査開始時の1990年以来の4割超えとなりました。とくに製造業と流通・商業での増加が目立ち、国内外の情勢を見越しての投資活動となったことが推察されます。設備投資実施目的は「維持補修」と「能力増強」が並立した形で慎重な投資姿勢も見られます。一方、設備投資を計画していない企業は「当面は修理で切り抜ける」との回答が最も多い中、「自業界の先行き不透明」と回答する割合も上昇していることは注目すべき傾向です。

経営基盤づくりに注力を

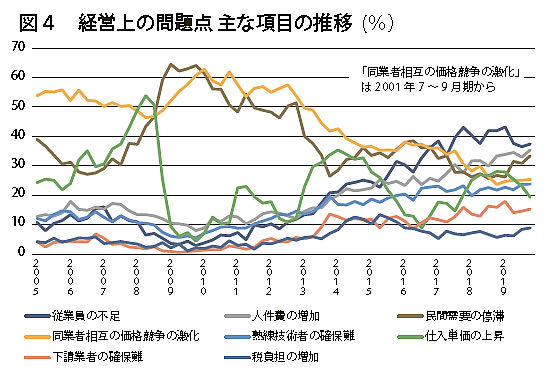

経営上の問題点は「従業員の不足」(37%)、「人件費の増加」(35%)、「民間需要の停滞」(33%)、「同業者相互の価格競争の激化」(25%)、「熟練技術者の確保難」(24%)が主な指摘項目となっています。依然、雇用に関する課題が焦点となっていますが、景況悪化を受け、今期は製造業と流通・商業で「民間需要の停滞」の上昇が目立ちました。

また、経営上の力点は「新規受注(顧客)の確保」(54%)、「付加価値の増大」(50%)、「社員教育」(44%)、「人材確保」(42%)、「財務体質の強化」(18%)が上位5項目となっています。一方、新たな投資・リスクを伴う可能性のある「新規事業の展開」や「研究開発」は減少するなど、景気悪化傾向を踏まえ、経営基盤づくりに注力していることが全体のトレンドとして読み取れます。(図4)

〈経営者の声から〉

○消費税10%もあるが、千葉県の場合、台風15号、19号、21号と立て続けにやられ、関与先の被害が多数あり、その影響が多大にある。再開が待たれる(千葉、製造業)

○キャッシュレス消費者還元に申し込み、決済事業者からは還元事業所になった連絡がきたが、未だポスターも届かず、地図にも表示されない。何カ月も前から準備をしているのにどうなっているのか。運賃も値上げがたった1日でひっくり返され、消費税分のみ二重苦三重苦である(長野、流通・商業)

○製造業は米中貿易戦争、韓国不買問題、EUの離脱問題等で工作機の輸出が困難で、中小企業にも部品の発注が減少しており先行不透明。自社だけで努力しても無理(京都、製造業)

○九州の観光地には、韓国からの旅客減少に加え、消費増税による観光、旅行への支出低下などのダブルパンチを食らっている。我々の自助努力だけでは解決できないことに、アイデアが浮ばない(大分、流通・商業)

○全体に売上ダウン。減少した売上の手間を要し、コスト高となる。職方不足は深刻、技術未熟者で工事をカバー、手直し経費の増加、着工数の減少、大工の遅れの突貫工事増(福岡、建設業)

○生産性向上による人材不足解消のための多能工化を推進している。具体的には、総務部社員による小口営業業務代行をはじめた。今後も工務・事務に限らず、業務の3Sおよび多能工化を実践していきたい(島根、流通・商業)

○株主の高齢化による株式の買い取り。株主6人中4人20%を社長が取得する。次期社長のために、身軽にする考え(富山、建設業)

「中小企業家しんぶん」 2020年 2月 5日号より